"عليك استخدام كامل طاقتك في الجري لتتمكني من البقاء في مكانك. أما إذا أردتِ الذهاب إلى مكان آخر، فلا بد أن تجري بضعف سرعتك السابقة على الأقل" ("الملكة الحمراء" مخاطبةً آليس، في رواية آليس "عبر المرآة"، تأليف: لويس كارول)

ما الذي يمكن أن يتعلمه صنّاع السياسات من الأوقات العصيبة للأزمة المالية الكبرى التي هبّت عواصفها على المنطقة بشدة قبل عقد مضى من الزمن؟ يدرس هذا المقال المشهد الاقتصادي في الإمارات العربية المتحدة قبل حلول الأزمة المالية الكبرى، والعوامل التي ساهمت في إذكاء هذه الأزمة، والسياسات المالية والاقتصادية التي يجب التعامل معها حالياً للحد من آثار الانكماش الاقتصادي مستقبلاً. كما يستخلص هذا المقال الدروس المستفادة ويوصي بالاستجابات المناسبة لهذه القضايا وذلك بغية سد تلك الثغرات على مستوى السياسات وتحصين التنمية الاقتصادية من التقلبات، وفي ذات الوقت، التقدم بثبات نحو المستقبل. من بين الاستجابات الرئيسية التي نوصي بها لتجنب آثار الأزمة المالية القادمة: التنويع الاقتصادي، والتحوّل الرقمي، وتعزيز أدوات السياسة النقدية والمالية، وتحسين المناهج التعليمية للعلوم والتكنولوجيا والهندسة والرياضيات، والتوجه شرقاً فيما يخص التجارة وصياغة الاستراتيجيات الاستثمارية. توفر هذه المنهجيات في صياغة السياسات المالية دروساً قيمة لصانعي السياسات وأصحاب القرار عبر كافة أنحاء المنطقة، وفي ذات الوقت تعد تحضيراً مناسباً للأوضاع الاقتصادية القادمة التي تتسم بالغموض والتقلب في منطقة تمر باضطرابات متعددة الأبعاد من النواحي الاجتماعية والاقتصادية والسياسية.

قبل عقدٍ من الزمان…

.. ألقت الآثار السلبية للركود الاقتصادي الكبير والأزمة المالية الكبرى بظلالها الُمعتمة عبر جميع أنحاء العالم، وما زالت أمواجها الارتدادية المدمرة اليوم تهز الاقتصادات الناشئة والمتقدمة على حدٍ سواء. ورغم مرور عشر سنوات على الأزمة المالية الكبرى، إلا أن الاقتصاد العالمي لم يتعافى منها بعد، حيث يواجه القطاع المالي الدولي فقاعة ديون تراكمت على مر السنين جراء السياسات النقدية الفضفاضة جداً، ومعدلات الفائدة المنخفضة، وتبعات سياسات "التيسير الكميّ" (QE). ونتيجة لهذا، تواجه الدول والشركات والمؤسسات وقطاع الأسر تراكم ديون تتجاوز قيمتها 250 تريليون دولار على مستوى العالم.

وبهذا الصدد، لم تكن دول مجلس التعاون الخليجي منيعة ضد كل من الركود الكبير والأزمة المالية الكبرى، حيث كانت عرضةً لمخاطر اقتصادية جمة بسبب استثماراتها الأجنبية المباشرة الضخمة وصفقاتها المالية، لا سيما في أسواق النفط. ومع أن اقتصاد الإمارات العربية المتحدة يعدّ الأكثر تنوعاً بين نظيراتها في دول مجلس التعاون الخليجي، إلا أن اقتصادها تعرض لآثار سلبية كبرى بسبب ذلك الركود الاقتصادي المفاجئ.

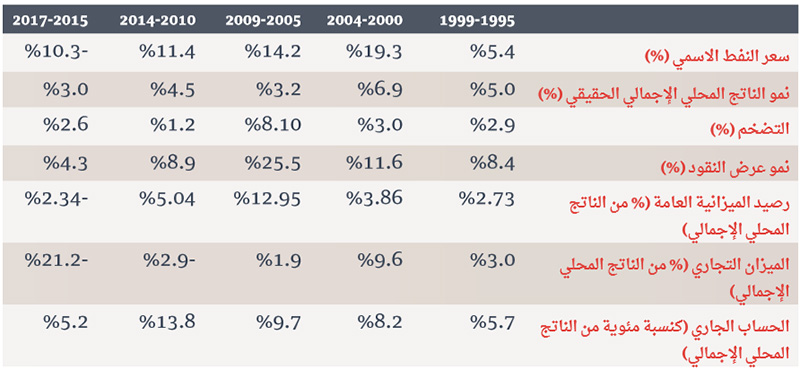

فعلى الرغم من مرور عشر سنوات، إلا أن الاقتصاد لا زال يعتمد على الإيرادات النفطية، ما يعرضه للهزات المالية وتقلبات سوق النفط. حيث استأثرت الصادرات والإيرادات النفطية للعام 2017 بما يقدّر بـ 34 بالمئة من إجمالي الصادرات (باستثناء إعادة التصدير)، ومثلت ما نسبته 43 بالمئة من الإيرادات الحكومية. في حين يلاحظ خبراء الاقتصاد أن صناديق الثروة السيادية للبلاد (مثل جهاز أبوظبي للاستثمار، ودبي انترناشيونال كابيتال وشركة مبادلة للاستثمار وغيرها) معرضة بشكل مباشر لمخاطر السوق المالية الدولية. ونظراً لحجم القطاع النفطي، واعتماد التمويل والإنفاق الحكومي على العائدات النفطية، يعتبر اقتصاد الدولة قابلاً للتأثر بالصدمات الاقتصادية الخاصة بأسعار السلع، مثل دورات الرواج والكساد الناجمة عن تقلب أسعار النفط، كما يوضح ذلك علاقة الارتباط الشديدة بين أسعار النفط والنشاط الاقتصادي الحقيقي (الجدولين 1 و2). وبالإضافة إلى ذلك، يعتبر نموذج التنمية الاقتصادية في دبي، الذي يستند إلى حد ما على مفهوم "هيئ البيئة التجارية وسيأتون لا محالة"، عُرضة لدورات الرواج والكساد التي يمر بها قطاع العقارات والإسكان العالمي. والدليل على هذه العلاقة يمكن أن نجده في الآثار التي خلفتها الأزمة المالية الكبرى وفي الركود الاقتصادي منذ 2016. وبمعرفة أن اقتصاد الدولة معرض للصدمات الاقتصادية العالمية فضلاً عن الصدمات الإقليمية والمحلية المحدودة، يطرح السؤال التالي نفسه: هل هناك دروس مستفادة يمكن استخلاصها من الأزمات الماضية؟ وما هي التعديلات اللازم إجراؤها على السياسات المالية لتخفيف مخاطر الأزمة المالية القادمة؟

الجدول 1: مؤشرات الاقتصاد الكلي لدولة الإمارات العربية المتحدة: 1995-2017 (كل متوسط مدته 5 سنوات). المصدر: صندوق النقد الدولي، مصرف الإمارات العربية المتحدة المركزي، EIU (الإيكونوميست)، وكالة تومسون رويترز.

الجدول 2: مصفوفة الارتباط

الوفرة الاقتصادية، الأزمة المالية العالمية 2008-2010 وتوابعها

قبل الركود الاقتصادي الكبير، والأزمة المالية الكبرى، كان نموذج التنمية الاقتصادية لإمارة دبي ودولة الإمارات يستند على التركيبة السكانية الممكّنة، والذي هيأت ظروفه السياسات الاقتصادية المتحررة لتنقل اليد العاملة وارتفاع معدل النمو السكاني المحلي. كما اعتمد الاقتصاد الإماراتي أيضاً على الاستثمار في البنى التحتية، مثل الموانئ والمطارات والخدمات اللوجستية، التي سهلت التكامل مع الاقتصاد الدولي وأتاحت نمو قطاع الخدمات (مثل البيع بالتجزئة والتجارة والسياحة).

وقد أتاحت السياسات التجارية المتسامحة، فضلاً عن السياسات الصناعية القائمة على التجمعات الاقتصادية في العديد من المناطق الحرة، تملّك المستثمرين الأجانب لشركاتهم وأصولهم بنسبة 100 بالمئة، مع تمتعهم ببيئة تجارية معفية أو منخفضة الضرائب، الأمر الذي نتج عنه تدفقات رؤوس أموال ضخمة من الاستثمارات الأجنبية المباشرة، وخلَق جواً تنافسياً صحياً، ووفر البيئة الملائمة لازدهار اقتصاديات السعة ووفورات نطاق الإنتاج (انخفاض متوسط تكلفة شركة كلما زاد تنوع إنتاجها)، الأمر الذي أدى إلى توفر نطاق واسع جداً من السلع والخدمات. من ناحية أخرى، وفّر النمو السكاني المرتفع اليد العاملة اللازمة لكل من القطاعات التالية: البناء والمقاولات، والعقارات والإسكان والتجارة بالتجزئة، فضلاً عن نمو قطاع الصحة والتعليم نظراً لحاجة الشرائح السكانية الشابة ذات النمو السريع لهذه الخدمات الأساسية.

في هذا السياق، استفاد نمو إمارة دبي الاقتصادي، باعتماده المحدود على الإيرادات المباشرة من قطاع النفط (ما نسبته حوالي 1% فقط من الناتج المحلي الإجمالي للإمارة)، من المساهمة العالية التي يوفرها قطاع الخدمات فيها مثل قطاع التجارة، والبيع بالتجزئة، والضيافة والسياحة والنقل. من ناحية أخرى، استفادت السياسات الاقتصادية الليبرالية المحلية، إلى جانب الاستقرار السياسي والاقتصادي الكليّ الذي تتمتع به الإمارات، من البيئة الاقتصادية العالمية الداعمة لمفهوم "الاعتدال العظيم"، الذي يهدف إلى تقليل مستوى تقلب الاقتصاديات الكلية وتقليص حدة تذبذب الدورات التجارية، الأمر الذي أسفر عنه خلق بيئة أعمال تجارية ديناميكية سلسة ومعدلات نمو مرتفعة. في مثل هذا الوضع كان المستثمرون والشركات والمستهلكون على حد سواء يتمتعون بالوفرة، إلا أن نقاط الضعف واحتمالات التعرض للمخاطر الاقتصادية كانت تتراكم.

كما أن النشاط الاقتصادي المزدهر، المدعوم بالقفزة الكبيرة التي شهدتها أسعار النفط للفترة من 2003 إلى 2008، مع تزايد ثقة المستثمرين والمستهلكين على حد سواء، فضلاً عن الوفرة في السيولة، أدت مجتمعة إلى نمو القروض، والتضخم، وتضخم أسعار الأصول، بما فيها العقارات. إلا أن الحماسة والوفرة التي كان يحظى بها المستثمرون و"الروح المتحفزة" للاستثمار والنشاط الاقتصادي واجهت نقاط الضعف التي تعاني منها السياسات المالية والمؤسسات الحكومية التقليدية والمتمثلة في: غياب أطر عمل وسياسات نقدية ومالية تهدف إلى تحقيق الاستقرار المالي؛ وغياب التنسيق والافتقار إلى توجيه استراتيجي فيما يتعلق بالاستثمارات الأجنبية التي تديرها المؤسسات التجارية المملوكة من قبل الحكومة، والمؤسسات التجارية المتعلقة بالحكومة، مع وجود فقاعة في سوق العقارات تستمد تمويلها بالاقتراض من الجهات الأجنبية (بالدولار الأمريكي)، وغياب إشراف مركزي وعدم وجود جهة ضابطة لعمليات الإقراض الأجنبية التي تُجرى بواسطة المؤسسات التجارية الحكومية وتلك المملوكة من قبل الحكومة، وأخيراً وليس آخراً غياب سياسة عامة للديون والإدارة المالية. هكذا مهدت هذه العوامل والأسباب الطريق أمام حدوث أزمة مالية واقتصادية محلية.

مع بداية بروز الأزمة المالية الكبرى سنة 2008، لم تكن البنوك في منطقة الشرق الأوسط، وبالأخص في دول مجلس التعاون الخليجي، ذات حجم ديون كبير ولم يكن لديها أي ارتباط مباشر أو قنوات وصل مالية تعرّضها لآثار الأزمة المالية الأمريكية الفرعية التي أطلقت شرارة الأزمة المالية الكبرى. كما أن الأدوات المالية مثل الأوراق المالية المضمونة بالرهون العقارية (MBS)، والديون المضمونة بالأوراق المالية (CDOs)، والقروض المضمونة بالأوراق المالية (CLOs)، وغيرها من الأدوات المالية التي أصبحت -بفعل الأزمة- "أصولاً سامة"، لم تكن موجود في هذه الأسواق المحلية. وعلى الرغم من أن البنوك الإماراتية كانت ممولة جيداً وتدرّ الأرباح بالفعل، إلا أن الوتيرة السريعة التي نمت بها القروض الشخصية والاستهلاكية والعقارية، إلى جانب ضبابية مستقبل أسعار الأصول في الدولة كانت علامات تبعث على القلق، إلى جانب تنامي المخاوف المتعلقة بمخاطر تقصير الطرف الآخر في الوفاء بالتزاماته المالية.

فيما سجّل متوسط نمو الائتمان، معدلاً في ضوء التضخم الحقيقي، رقماً لاذعاً ممثلاً في 26 بالمئة سنوياً للفترة من 2003 إلى 2008، مما غذى تضخم فقاعة العقارات المصاحبة له. من ناحية أخرى ارتفعت نسبة القروض الممنوحة للقطاع الخاص بنسبة 51 بالمئة على أساس سنوي حتى حلول شهر سبتمبر 2008، مقارنة بنسبة 40 بالمئة المسجلة شهر ديسمبر 2007، مدفوعة بالازدهار الاقتصادي ومُعَدَّلات فائِدَة حقيقية سالِبَة (معدل فائدة تقل عن معدل التضخم)، جنباً إلى جنب مع القروض الممولة من خلال النمو القوي لعمليات الاقتراض الأجنبية الكبيرة التي حصلت سنة 2007. أما بالنسبة لجانب قطاع الشركات، فارتبط الازدهار الاقتصادي بالارتفاع الحاد في ديونها طويلة الأجل (التي تسمى اقتصادياً "الرفع")، بما في ذلك الديون بين الشركات فيما بينها وبين الشركات والموردين، مما فاقم تعرّض هذا القطاع لمخاطر توفر التمويل ومخاطر "التدوير" (استبدال سندات قصيرة الأجل بسندات جديدة أطول أجلاً) وارتفاع التكاليف. في نهاية المطاف، انفجرت تلك الفقاعة المالية. وهكذا سجل الربع الرابع من العام 2008 والربع الأول من العام 2009 تزايداً في عدد المشاريع المُلغاة وإجراءات تأجيل المشاريع وعمليات التعديل والتنقيح عليها. فيما وصل مبلغ يقدر بـ 39 مليار دولار من ديون دول مجلس التعاون الخليجي (نصفها مستحقة على الإمارات) إلى أجل استحقاقه، حيث يتوجب تسديده أو إعادة تمويله في سنة 2009، وهو الوقت الذي تبخرت فيه وفرة السيولة من الأسواق الدولية والإقليمية.

الصدمة النفطية والمالية المزدوجة

كان انهيار أسعار النفط الذي صاحب الأزمة المالية الكبرى والركود الكبير يمثل صدمة مزدوجة الطابع: اقتصاديةً وماليةً على حد سواء. فمن ناحية صدمة أسعار النفط، فقد كان لها تأثير مباشر على الحكومة وإيرادات الصادرات النفطية، والحسابات الجارية، الأمر الذي توسع وكان له تأثير مباشر أيضاً على السوق المالية، والخدمات المصرفية وسيولة الشركات والمؤسسات. من ناحية أخرى ارتفع سقف تكاليف التمويل مع تراجع التدفقات الرأسمالية المُضاربة وانهيار ثقة المستثمرين بالسوق. كما أن أسعار الأصول انخفضت، وعندما برزت إشكاليات شركة نخيل العقارية/موانئ دبي العالمية للعيان في الربع الرابع من العام 2008، قفزت معدلات عجز المبادلات الائتمانية (CDS) إلى عنان السماء، حيث سجل التداول في الإمارات معدلاً يقارب 2000، فيما كانت معدلات التداول في السعودية 125.[1] في مثل هذا الوضع، أدت الضغوطات المفروضة على التمويل والسيولة في المصارف إلى وضع شروط مشددة لمنح القروض. وهكذا انغمر اقتصاد دبي بأمواج تسونامي الأزمة المالية الكبرى.

ما تلى ذلك، بعد فترة من الزمن، تمثل في تطبيق تدابير تنظيمية قصيرة الأجل تتضمن التأمين على الودائع، والتيسير النقدي، وضخ السيولة مما ساعد على استقرار أسعار الفائدة وظروف وفرة السيولة، إلى جانب تطبيق تدابير تنظيمية متوسطة الأجل مثل تشريع قوانين خاصة بقطاع العقارات تمنع تراكم الديون طويلة الأجل والمضاربات الضارّة.

في نهاية المطاف، كشفت الأزمة عن نقاط الضعف المتعلقة بتراكم الديون طويلة الأجل غير الخاضعة للرقابة، وعمليات الاقتراض الأجنبية التي أجرتها كل من المؤسسات التجارية الحكومية وتلك المملوكة من قبل الحكومة، واتساع الفجوة بين الأصول والخصوم، وتعرّض البنوك لمخاطر تقلبات أسواق الأصول واعتمادها المتزايد على خدمات التمويل من المصارف الأجنبية، والضعف العام الذي تعاني منه سيولتها وتهلهل أطر العمل الخاصة بإدارة المخاطر. كما كشفت الأزمة أيضاً عن نقاط ضعف التشريعات والقوانين وأطر عمل المراقبة والإشراف والامتثال للقانون في كلّ من المصارف والمؤسسات المالية من غير البنوك. كما أبرزت الأزمة للعيان الحاجة الماسة للحكومة لتنويع إيراداتها، نظراً للمخاطر الاقتصادية الكلية والنظامية التي تنجر عن الاعتماد الكبير على عائدات النفط المتقلبة وغير المتوقعة. وأخيراً وليس آخراً، أزاحت الأزمة الستار عن الغياب شبه الكلي لممارسات الحوكمة السليمة الخاصة بالشركات والمؤسسات، بما فيها الشفافية، لا سيما في حالة الشركات والمؤسسات التجارية الحكومية وتلك المملوكة للحكومة.

أزمة "الوضع المألوف الجديد للنفط"

انخفضت أسعار النفط من مستوياتها المرتفعة (المكونة من ثلاثة أرقام) التي حققتها سنة 2014، إلى سعر منخفض جداً يتراوح ما بين 30 إلى 40 دولاراً للبرميل في السنوات القليلة الماضية قبل أن يحدث انتعاش جزئي سنة 2018. وهذه الأزمة الجديدة للنفط التي أصبحت الوضع المألوف،[2] تعكس عدة حقائق جديدة من ضمنها: أن التكنولوجيا وارتفاع أسعار النفط تسببا في التحسن المستمر لكفاءة استهلاك الطاقة في العالم (حيث أن معدلات استهلاك الطاقة بالنسبة للناتج المحلي الإجمالي كانت في انخفاض)، كما أدت توصيات مؤتمر باريس بشأن تغير المناخ والتزام الدول بها إلى ابتعاد مزيج الطاقة المستخدم عن الوقود الأحفوري، فيما جعلت الابتكارات التقنية الثورية الغاز والنفط الصخري جنباً إلى جنب مع مصادر الطاقة المتجددة كالطاقة الشمسية وطاقة الرياح، مصادر منافسة بشكل مباشر للوقود الأحفوري.

باختصار، كانت كل من عوامل العرض والطلب متضمنة لمخاطر انهيار أسعار النفط، على الرغم من الانقطاعات قصيرة الأجل في الإمدادات بالنفط بسبب التطورات الجيوسياسية أو بسبب المحاولات التي قامت بها منظمة الأوبك للحد من الإنتاج، بما في ذلك محاولات التحالفات الدولية المؤقتة خارج المنظمة. هكذا نستشف على المدى المتوسط والطويل، تعرّض الدولة وغيرها من الدول المصدرة للنفط لخطر امتلاك أصول محصورة بالوقود الأحفوري، لا يمكن استغلالها اقتصادياً. ولهذا ينبغي أن تكون توجهات التطوير والاستثمار نحو الاستخدامات ذات القيمة المضافة لكل من النفط والغاز، بما فيها أنشطة الصناعات التحويلية، وعمليات الخصخصة من خلال طرح الأصول في مجال الطاقة للاكتتاب العام، جزءاً لا يتجزأ من الاستراتيجية الوطنية للتخفيف من مخاطر الاعتماد الكبير على الوقود الأحفوري.

انتهاج سياسة مالية مُسايرة للدورة الاقتصادية يفاقم إشكاليات دورات "الرواج والكساد" لأسعار النفط

إن الأزمات الناتجة عن دورات الرواج والكساد التي يمر بها قطاع النفط، بما فيها قطاع النفط في الإمارات، تتفاقم أكثر عند انتهاج سياسات مالية مُسايرة للدورة الاقتصادية، الأمر الذي تطبقه الآن الدول المصدرة للنفط: فمن خلال ميلها إلى تحقيق سياسة مالية متوازنة، تعمد الحكومات إلى زيادة الإنفاق عند ارتفاع أسعار النفط والحدّ من الإنفاق لما تنخفض. وهذا ما له انعكاسات وآثار مباشرة على القطاعات غير النفطية (لا سيما منها قطاع البنى التحتية والبناء والمقاولات والعقارات) التي سيشهد نشاطها الاقتصادي تباطؤاً وركوداً.

إن المزيج النقدي الحالي محدود ومقيد بسبب "التسوية" التي تنتهجها الولايات المتحدة في سياستها النقدية، فضلاً عن التقييد الكميّ (QT) والتقشف المالي اللذان يتعارضان بشكل مباشر مع حاجة الدولة إلى تطبيق سياسات لا تساير الدورة الاقتصادية وتهدف إلى الاستقرار المالي. وللتأقلم مع هذا الوضع الجديد الذي أصبح هو الوضع المألوف لقطاع النفط، يتعين على الحكومات تغيير سياساتها إلى سياسات تتيح التيسير النقدي مع أسعار فائدة مخفضة، إلى جانب الحوافز المالية وإجراء إصلاحات هيكلية. إلا أن إعداد مثل هذه السياسات النقدية لا يعتبر أمراً سهلاً، لأنها مقيدة ومحدودة لارتباطها بالدولار الأمريكي وبالمعضلة السياسية الكلاسيكية ثلاثية الأبعاد، والتي تتمثل في أنه: لا يمكن لدولة ما أن تمتلك سياسة نقدية مستقلة، وفي ذات الوقت تثبّت أسعار الصرف، وتسمح بتدفقات رؤوس الأموال بحرية. ولأن مخاطر الخسارة المتعلقة بأسعار النفط ترتبط ارتباطاً وثيقاً بآفاق النمو لدى الدول المصدرة للنفط، يصبح تنفيذ سياسة اقتصادية ترمي للتنويع الاقتصادي وإجراء إصلاحات هيكلية ووضع سياسة مالية مُمكّنة وداعمة ضرورة أكثر من ملحّة.

التنويع الاقتصادي ضرورة حتمية في السياسة المالية

يؤدي التنويع الاقتصادي إلى اقتصادٍ أكثر توازناً، وهو عنصر لا غنى عنه لتحقيق نمو اقتصادي مستمر وتنمية مستدامة. وبالنسبة للإمارات العربية المتحدة (وغيرها من الدول المصدرة للوقود الأحفوري)، يعدّ التنويع الاقتصادي الركيزة الرئيسية للحد من التعرض لتقلبات أسواق النفط العالمية وما يلفها من غموض ومفاجئات تتعلق بدورات الرواج والكساد الاقتصادية. ما من شك في الحاجة الماسة إلى المزيد من التنويع الاقتصادي، وذلك عبر أبعاد ثلاثية هي: هيكل الإنتاج (من خلال دعم القطاع الخاص غير النفطي)، والتجارة (من خلال زيادة الصادرات غير النفطية)، والمستوى المالي (من خلال تنويع مصادر الدخل). في هذا السياق، تمتاز استراتيجية التنويع الناجحة بما يلي:

(أ) إعادة توجيه الاقتصاد نحو نشاطات تتمحور أكثر حول المعارف والابتكارات (بما في ذلك الابتكارات ذات القيمة المضافة في قطاع الطاقة)، وزيادة مستوى الإنتاجية وخلق فرص جديدة للعمل والتوظيف؛

(ب) زيادة مستوى الدعم المباشر لنشاطات القطاع الخاص، بما في ذلك قطاع التجارة الدولية؛

(ج) توفير المزيد من التمويلات العامة المستدامة وقليلة الاعتماد على العائدات المستمدة من المصادر الطبيعية؛

(د) بث المزيد من الاستقرار في الاقتصاد الكلي،

و(ه) التخفيف التدريجي لمخاطر أصول الوقود الأحفوري من خلال الخصخصة التدريجية وبيع الاستثمارات (التصفية) في الأسواق المالية.

السياسة الاقتصادية والإصلاح: الحدّ من الآثار السلبية للأزمة المالية القادمة

ما الذي ينبغي فعله؟ بهذا الصدد، نقترح مجموعة من الدروس المستفادة والمستقاة من الأزمات المالية السابقة، بالإضافة إلى عدد من السياسات الإصلاحية المجربة (نسردها هنا دون أي ترتيب أو تفضيل لواحدة على أخرى) للتخفيف من مخاطر الأزمة التالية والاستعداد مقدماً لها.

- بناء أسواق مالية للعملة المحلية، وتطوير أدوات في السياسة المالية لا تساير الدورة الاقتصادية، وذلك لتحقيق الاستقرار الاقتصادي الذي يتيح لنا تمويل العجز في حال حدوثه، بالإضافة إلى تأسيس قوانين مالية تهدف إلى تحقيق الاستدامة المالية طويلة الأجل. يتمثل الدرس الرئيسي المستمد من الأزمة المالية الكبرى ومن الأزمة الآسيوية في خطر الاعتماد المفرط على التمويل المصرفي بالعملات الأجنبية للاستثمار في قطاعات دورية مثل الإسكان والعقارات، ومشاريع البنى التحتية ذات فترة التطوير الطويلة. في هذا السياق، يتعين على الدولة التركيز على إنشاء أسواق مالية بالعملة المحلية بدءاً بسوق الديون الحكومية إلى عمليات تمويل عجز الميزانية، وحتى مشاريع التطوير والبنى التحتية، إلى جانب سوق التمويل والرهن العقاري. ويُعد الاعتماد على تمويل السوق لمشاريع التطوير والبنى التحتية أكثر ملائمة للاستثمارات طويلة الأجل من الاعتماد على التمويل المصرفي.

- توحيد الأسواق المالية المحلية. هناك ثلاثة أسواق مالية حيّز العمل في الإمارات العربية المتحدة، وهي سوق أبوظبي للأوراق المالية، وسوق دبي المالي، وناسداك دبي في مركز دبي المالي العالمي. يتعين على الدولة توحيد هذه الأسواق المجزأة لخلق سوق واحدة، أكثر عمقاً، وأوسع نطاقاً، وأعلى سيولة، وأشد نشاطاً، وتكون تحت تنظيم وإشراف هيئة الأوراق المالية والسلع.

- إنشاء بنية تحتية للقوانين والتشريعات المنظمة للأسواق المالية تتسم بالحداثة والمصداقية. ينبغي تحسين أنظمة تحصيل الديون من خلال إلغاء تجريم التعامل بالشيكات المرفوضة من قبل المصارف، وبناء قدرات المحاكم المختصة بالبت في القضايا المالية من خلال تطوير أطر عمل خاصة بالإعسار (العجز عن سداد الديون) لدعم إجراءات التسوية المالية خارج المحاكم، وإعادة هيكلة (ديون) الشركات وحماية حقوق الدائنين بشكل ملائم وكافٍ. كما يجب سنّ قوانين لتيسير عمليات الدمج والاستحواذ بين الشركات، بالإضافة إلى التوريق (تحويل القروض المصرفية إلى أوراق ماليّة قابلة للتداول) لدعم تنمية الأوراق المالية المدعومة بالأصول والرهون العقارية وغيرها من أدوات هيكلة الديون.

- تطوير مجموعة أدوات للسياسة المالية غير المُسايرة للدورة الاقتصادية تهدف لتحقيق الاستقرار الاقتصادي. يتطلب هذا الأمر إجراء إصلاحٍ في إطار عمل قانون الميزانية، المقتبس من أيام الاستعمار، وذلك بغية إتاحة فرصة تمويل العجز في الميزانية عند حدوثه، فضلاً عن تأسيس القوانين المالية الموائم عملها لتحقيق استدامة مالية طويلة الأجل. ونظراً لصدور المرسوم بقانون اتحادي في شأن الدين العام بالدولة، يتعين على المسارعة بإنشاء "مكتب إدارة الدين العام" (الوارد في المرسوم المذكور).

- السعي لمستوى أعلى من المرونة في أسعار الصرف والاستقلالية النقدية. يؤدي ربط أسعار الصرف بالدولار إلى تفاقم الأثر السلبي للسياسة المالية المُسايرة للدورة الاقتصادية. وعلى الرغم من أن الارتباط بعملة الدولار الأمريكي منح سياسة الدرهم الإماراتي مصداقية أعلى في الأسواق الدولية، إلا أن هذا الربط يحول دون ظهور أسعار الصرف الحقيقية، كما أنه لا يعكس بالفعل التغييرات الهيكلية الجارية في العلاقات المالية والاقتصادية للدولة على مر العقود الثلاثة الأخيرة، التي تغيرت وجهتها من الولايات المتحدة الأمريكية وأوروبا نحو الصين وآسيا. بهذا الصدد، يعتبر التوقيت مناسباً لربط العملة المحلية بسلّة عملات، بما في ذلك اليورو والين واليوان الصيني، إلى جانب الدولار الأمريكي.

- إصلاح السياسات التجارية لتتوائم والجغرافيا الاقتصادية العالمية الجديدة. نظراً للتحول العالمي في أنماط التجارة والاستثمار نحو الأسواق الناشئة وآسيا، ينبغي أن يتم التركيز (مع أو دون دول مجلس التعاون الخليجي) على التفاوض التجاري والصفقات الاستثمارية مع البلدان الآسيوية (الصين والهند ورابطة دول جنوب شرق آسيا (آسيان +6) وبلدان منظمة كوميسا (السوق المشتركة لشرق وجنوب أفريقيا). في هذا السياق، تعد الهند أكبر شريك تجاري لدولة الإمارات، في حين تعتبر الصين الشريك الاقتصادي الاستراتيجي للدولة والذي يمضي قدماً بخطى حثيثة (لا سيما في ظلّ الإعلان الحديث عن تأسيس صندوق استثمارات إماراتي-صيني برأسمال 10 مليارات دولار، وفرصة للاستفادة المتبادلة بين الطرفين بالمشاركة في مبادرة الحزام والطريق الصينية).

- إصلاح سوق العمل. اتخذت الإمارات العربية المتحدة بالفعل أولى خطواتها لإنشاء سوق عمل أكثر كفاءة وذلك بإطلاق تأشيرات للعمل الجزئي الذي لا يتطلب تفرغاً تاماً، أو للتدريب الوظيفي، أو للتدريب المهني، ومنح حق الإقامة لفترات طويلة (لعدد من المهن). ستتيح الخطوات القادمة حركية أكثر لتنقل اليد العاملة، فضلاً عن توفير ساعات عمل مرنة وإمكانية للعمل من المنزل بفضل الأدوات التي تقدمها التقنيات الحديثة. ومع أن إلغاء نظام الكفالة لا يلوح تحققه في الأفق القريب، إلا أن إلغائه يعدّ إصلاحاً ضرورياً للحفاظ على الرأسمال البشري المغترب. أما الإصلاح الرئيسي الآخر فيتمثل في الاستمرارية في إلغاء الحواجز والموانع أمام التمكين الاقتصادي للمرأة.

- إصلاح قطاع التعليم والتدريب وبناء رأس مال بشريّ متمركز حول المعرفة. لا زال النظام التعليمي يرتكز حول تحضير الطلبة والخريجين لشغل وظائف في القطاع العام، مع الاستمرار بالتشبث بمجموعة مهارات غير مواكبة للعصر، وانخفاض الجودة التعليمية مقارنة بمتطلبات السوق الحالية. ومع أن نصيب الفرد الإماراتي من الإنفاق على التعليم مرتفع، ونسبة عدد المعلمين للطلبة مواكبة لمعايير منظمة التعاون الاقتصادي والتنمية، إلا أن النتائج والمُخرجات غير كافية. على سبيل المثال، كشفت نتائج البرنامج الدولي لتقييم الطلبة [3] (PISA) أن طلبة الإمارات العربية المتحدة يحتلون الرتبة 47 في الرياضيات، و46 في العلوم و48 في القراءة. بالتالي، لا بد من إجراء تحديث جذريّ للمناهج الدراسية، من أجل خلق يدٍ عاملة مواكبة للقرن الحادي والعشرين. إنه الوقت المناسب للاستثمار في "التعليم الرقمي الموجه للتوظيف الرقمي"، والتدريب المهني والتدريب الميداني (أثناء العمل). ولا بد أن توجه بؤرة التركيز نحو تعزيز تعليم العلوم والتقنية والهندسة والرياضيات (STEM)، لا سيما أن السياسة الرسمية الآن تشجع الابتكار وتركز عليه ومرور المنطقة، بما فيها الدولة، بتحول نحو الاقتصاد الرقمي والخدمات الإلكترونية.

- تعزيز بيئة التنافسية وتحرير حقوق ملكية الشركات: إن التنفيذ الفعال للقانون الجديد للاستثمار (مرسوم بقانون اتحادي رقم 19 لسنة 2018) من شأنه تمهيد الطريق أمام الاستثمارات الأجنبية المباشرة من خلال إتاحة تملك الأجانب للشركات العاملة في الإمارات بنسبة 100 في المئة وحماية حقوق الملكية، الأمر الذي من شأنه تحقيق مزايا ومنافع التنافسية التجارية. وهذا ما سيشجع المغتربين على الاستثمار على الصعيد المحلي، مما يحدّ من تدفق رؤوس الأموال والتحويلات المالية نحو الخارج. وتعد مناطق التجارة الحرة التي تضمها إمارة دبي دليلاً على النجاح الذي يمكن تحقيقه من خلال التحرير الاقتصادي وفتح الباب أمام الملكية والإدارة الأجنبية. جدير بالذكر أن السماح للشركات العاملة في المناطق الحرة بالعمل أيضاً في مناطق الاقتصاد المحليّ، من شأنه تشجيع الاستثمارات وخلق المزيد من فرص العمل. بهذا الصدد قامت بعض الشركات بالفعل بهذه الخطوة، نظراً للتغييرات القانونية الأخيرة التي أجريت في مركز دبي المالي العالمي، ودائرة التنمية الاقتصادية في دبي، والتعديلات القانونية التي أجرتها إمارة أبوظبي حديثاً. وتتمثل الخطوة المنطقية التالية في الإلغاء التدريجي لنظام الوكالات التجارية.

- التحوّل الرقمي: تعد الإمارات العربية المتحدة الدولة الرائدة في المنطقة في مجال تبني التقنيات الرقمية الحديثة، بما في ذلك تقنية البلوك تشين وتقنية السجلات الموزعة (DLT)، والذكاء الاصطناعي. مع ذلك، تحتاج تقنيات البلوك تشين والذكاء الاصطناعي على أساس قانوني وتنظيمي تتضمن تشريع قوانين تيسر استخدام وتطوير تقنيات الذكاء الاصطناعي والبلوك تشين والبيانات الضخمة وما إلى ذلك. كما ينبغي أيضاً الربط بين قواعد بيانات الخدمات الإلكترونية للقطاعين العام والخاص من خلال شبكة البلوك تشين (بشكل مماثل لمشروع "إكس رود" في إستونيا) ولا بد أيضاً من إجراء قفزة نحو الأمام من خلال إدراج تعلم البرمجة في رياض الأطفال، وإصدار هويات رقمية لكل مواطن ومقيم في الدولة، وإنشاء برنامج "للمواطن الرقمي"، وتأسيس حاضنة أعمال لشركات التقنية المالية، مرفقة بتيسيرات قانونية خاصة في تلك الحاضنة مما يسمح بأقصى قدر ممكن من الابتكار، وأخيراً وليس آخراً إصدار عملة رقمية للإمارات لتيسير إجراء المعاملات الرقمية. ما من شك أن دعم وتمويل الشركات الناشئة من خلال الحاضنات والمسرعات، وفسح المجال أمام القطاع الخاص للاستثمار مع القطاع العام (من خلال التمويلات الأولية للشركات ورؤوس الأموال الجريئة والاستثمار التمويلي والاستثمار بالأسهم الخاصة) من شأنه دفع عجلة التحول الرقمي للدولة. ويتطلب التحول الرقمي أيضاً وصولاً معقول التكلفة وغير متقطع وواسعاً لقنوات الاتصال الرقمية بمختلف أنواعها: لذلك لا بد أن يكون قطاع الاتصالات منفتحاً للمنافسة مع الشركات سواء من ناحية البنى التحتية أو من ناحية الخدمات. وتعتبر الصين نموذجاً ممتازاً في هذا المجال يمكن الاستفادة من تجربتها.

- إعداد سياسة فعالة خاصة بالصناعة والطاقات الجديدة: يتعين أن يتسارع تنويع مزيج الطاقة للدولة من خلال الاستثمار بكثافة في قطاع الطاقات الجديدة (كطاقة الشمس والرياح) والتقنيات الحديثة (بما في ذلك تحلية المياه)، فهي القطاعات التي من شأنها أن تصبح المورد الجديد للصادرات. وسيسهم هذا في تحرير الدولة من الاعتماد الكبير على الصادرات النفطية كما سيدعم أيضاً الجهود الدولية المبذولة للتخلص من الكربون وتقليص مستويات التلوث العالمية. وفي هذا السياق، لا بد أن يستند التنويع الاقتصادي على القطاع الخاص بحيث يتم دعمه لخلق فرص عمل جديدة. وهذا ما يتطلب بدوره تحرير التجارة وفسح المجال للشركات الخاصة بالتنافس مع الشركات والمؤسسات التجارية الحكومية وتلك المملوكة من قبل الحكومة، كما يتطلب أيضاً إطار عمل قانوني فيما يتعلق بالخصخصة والشراكات بين القطاع العام والخاص. وهكذا ستؤدي الشراكات بين القطاع العام والخاص في قطاع البنى التحتية، وقطاع الطاقة التقليدية والجديدة، والصحة والتعليم والنقل والاتصالات والخدمات اللوجستية إلى جذب كميات ضخمة من الاستثمارات المحلية والأجنبية. بالمثل، لا بد أن توجه استراتيجيات الاستثمار التي تنتهجها صناديق الثروة السيادية دفّتها نحو توفير المزيد من الدعم لسياسات التنويع الاقتصادي، وإجراء المزيد من الاستثمارات المشتركة مع المستثمرين المحليين والأجانب في التقنيات الحديثة والقطاعات الجديدة المبتكرة بما في ذلك قطاع الطاقة النظيفة وقطاع الروبوتات والذكاء الاصطناعي وشبكات البلوك تشين وتعلم الآلة والتقنية المالية وما شابهها من تقنيات.

مبادئ الاستقرار في الأوقات العصيبة

تواجه البلدان العربية والدول التي يعتمد اقتصادها على النفط والمصادر الطبيعية عدة تحديات اقتصادية وجغرافية واستراتيجية، فضلاً عن المشاكل التي يثيرها تغير المناخ، كلّ ذلك في ظل سعي هذ الدول لمواكبة، والتكامل مع، اقتصاد عالمي سريع التغير، تحولت فيه مراكز القوى الاقتصادية من قارة لأخرى ومن منطقة جغرافية لأخرى. لذلك تواجه الدول المصدرة والمستورد للنفط على حد سواء والتي تعتمد بكثافة على الأصول النفطية وعائداتها خطراً كارثياً شاملاً. ويشير الوضع الحالي لقطاع النفط (الذي أضحى الوضع المألوف) والحراك العالمي نحو التخلص من الكربون، إلى أن أسعار النفط ستظل منخفضة، وهنا يبرز خطر أن يصبح النفط أصولاً مالية عالقة، ذات قيمة اقتصادية هامشية، لا نفع منها إذ لم يشهد قطاع الوقود الأحفوري حتى الآن أي ابتكارات جديدة (وصديقة للبيئة) لاستخدامه. وتعد التجربة التي مرت بها دولة الإمارات العربية المتحدة والإنجازات التي حققتها في مجال التنويع الاقتصادي نموذجاً شاملاً للسياسة التنظيمية التي يمكن أن تنتهجها الدول المنتجة للنفط في منطقة الخليج. ومع ذلك، حريّ بنا أن نشير إلى أنه ما من منهج كامل مناسب لجميع الدول دون تعديل.

وللمضي قدماً، نوصي صناع السياسات والخبراء الاستراتيجيين بخمس مبادئ يتعين عليهم وضعها نصب أعينهم أثناء رسم سياساتهم الاقتصادية، وهي كما يلي: (1) التنويع الاقتصادي ضرورة استراتيجية تشمل تنويع مصادر الإنتاج والتجارة وتنويع مصادر الدخل الحكومي؛ (2) تمكين وتيسير عملية التحول الرقمي السريع لكل من الاقتصاد والمجتمع على حد سواء، وذلك من خلال، فتح مجال التنافسية في قطاع الاتصالات؛ من بين وسائل أخرى، (3) تحويل دفة السياسات الاقتصادية نحو بلدان الاقتصاديات الناشئة، نحو الهند والصين ورابطة دول جنوب شرق آسيا ودول كوميسا (السوق المشتركة لشرق وجنوب أفريقيا) من خلال إبرام اتفاقيات تجارية وصفقات استثمارية مبتكرة. كما يتعين على دول المنطقة المشاركة في سلاسل القيمة الاقتصادية العالمية الجديدة التي برزت حديثاً مثل مبادرة الحزام والطريق الصينية ومشاريعها الفرعية؛ (4) إجراء إصلاحات جذرية في مناهج التعليم الدراسة، مع تركيز أكبر على العلوم والتقنية والهندسة والرياضيات وتمكين مفهوم "التعليم الرقمي الموجه للتوظيف الرقمي"؛ (5) إنشاء مجموعة أدوات للسياسة النقدية والمالية تتسم بالحداثة والفعالية تتيح لصُنّاع السياسة المالية تحقيق الاستقرار الاقتصادي وتنفيذ تدابير لا تُساير الدورة الاقتصادية تجنباً لآثارها السيئة.

ناصر سعيدي شغل منصب كبير الخبراء الاقتصاديين والاستراتيجيين الأسبق لدى مركز منصب وزير ًدبي المالي العالمي، كما تولى أيضا الاقتصاد والتجارة ووزير الصناعة لدى الجمهورية اللبنانية. اقرأ كامل السيرة الذاتية عبر الضغط هنا.

المصادر:

[1] يمكن أن يُعزى ذلك إلى النفوذ الدولي المرتفع نسبياً الذي تحظى به شركات دبي.

[2] للاستزادة حول هذه القضية طالع هذا المقال على الموقع الرسمي للدكتور ناصر سعيدي

https://nassersaidi.com/2017/05/04/a-new-economic-model-for-the-low-oil-price-era-article-for-meeds-special-publication-agents-of-change-apr-2017/ وhttps://www.project-syndicate.org/commentary/oil-price-decline-opportunity-for-economic-reform-by-nasser-saidi-2016-04

[3] تهدف الأجندة الوطنية لدولة الإمارات العربية المتحدة إلى أن تصنف الدولة من بين أفضل 20 دولة من حيث درجات البرنامج الدولي لتقييم الطلبة (PISA) بحلول العام 2021.

يجب أنت تكون مسجل الدخول لتضيف تعليقاً.